来源:柒财经

又到一年分红季,A股上市银行的“红包雨”如期而至。

近日,包括工商银行、农业银行、招商银行等在内,均实施了2024年度分红派息。

其中,招商银行宣布每股派发现金红利2元,合计派发A股现金红利约412.58亿元;工商银行宣布每股派发现金股息约0.1646元,合计派发A股现金股息约443.78亿元;农业银行宣布每股派发现金红利0.1255元,合计派发A股现金红利约400.65亿元。

据统计,天眼查显示,截至目前,42家A股上市银行的年度利润分配方案均已获得股东大会审议通过,其中已有26家银行完成了年度分红派息。

从分红力度来看,家大业大,有钱有势的国有大行仍是最豪横的一批。

01

稳稳的幸福,还得靠国有大行

Wind数据显示,2024年,A股上市银行现金分红总额再度刷出新高,达到6319.56亿元,较上年增加近200亿元,增幅3.03%。

但要说谁最能给予投资者稳稳幸福的,还得靠国有大行的“老哥们儿”。

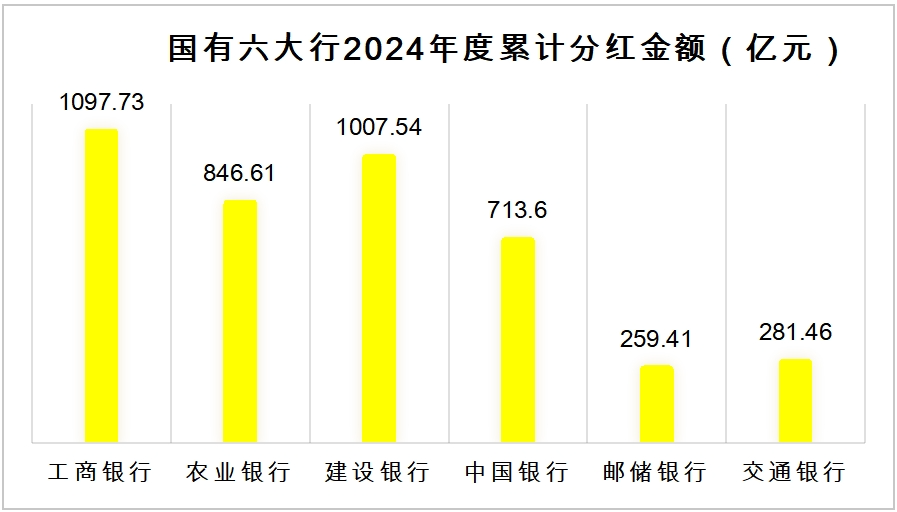

柒财经获悉,工商银行、建设银行、农业银行和中国银行四大国有大行2024年累计分红金额均突破700亿元。

具体而言,被誉为“宇宙第一行”的工商银行继续领跑行业,年度累计分红总额为1097.73亿元,同比增长0.52%;

建设银行紧随其后,也豪掷1007.54亿元,同比增长0.75%,用真金白银回馈投资者;

农业银行和中国银行位居第三和第四位,现金分红总额分别为846.61亿元和713.60亿元。

股份行中,“零售之王”招商银行是当之无愧的表率,合计派发金额约为504.40亿元,成为细分赛道里唯一一家分红总额站上500亿元的选手,也大幅领先于交通银行的281.46亿元,邮储银行的259.41亿元。

按照年度分红比例论,大行们基于实力加持,依旧遥遥领先,但个别小行也很慷慨大方。

就2024年度来说,招商银行以35.3%的分红率居前,工农中建交邮六大国有行也均超30%;小行中,沪农商行、苏州银行、厦门银行抢跑,分红率分别为33.9%、32.5%、31.5%。

阔绰出手,源自银行坚实、稳定的经营基础,特别体现在国有六大行、招商银行等头部玩家身上。

财报披露,2024年国有六大行的净利润均实现正增长,合计盈利约1.4万亿元,相当于每家日均盈利约6.4亿元,并且龙头的不良贷款率普遍维持在1.3%以下的较低水平,资本充足率均显著高于监管要求。

招商银行作为股份行里的“尖子生”,亦不遑多让,2024年净利润高达1483.91亿元,日赚4.07亿元。

这种“既赚钱又安全”的特性,是大行们“富而好礼”的底气,也使其成为资本市场罕见的优质标的,备受投资者追捧。

股价走势已然给出答案,继2024年以34.39%的整体涨幅冠绝A股后,进入2025年,银行股仍延续上行态势。截至2025年6月30日,银行板块上半年股价总涨幅达13.1%,位列申万一级行业第二。

天风证券最新研报指出,银行板块平均股息率较10年期国债收益率高出3.4个百分点,这种显著的利差优势吸引了大量机构资金。其中,保险资金的表现尤为突出,中国平安人寿甚至对工商银行H股进行了举牌增持。

02

中期“红包雨”接踵而至……

对持有银行股的人来说,股价上涨,年终分红到手,这两年的日子必然是阳光灿烂。但这还不够,更多“红包雨”已经在路上……

据柒财经了解,这两年,除了国有六大行,越来越多的银行加入中期分红的行列,提升投资者的获得感。

3月初,招商银行董事会会议审议通过了《关于2025年度中期利润分配计划的议案》,明确将于今年进行中期分红,分红比例为2025年半年度归属于该行普通股股东利润的35%,分红时间为2026年1月至2月之间。

据悉,这将是招商银行首次进行中期分红。

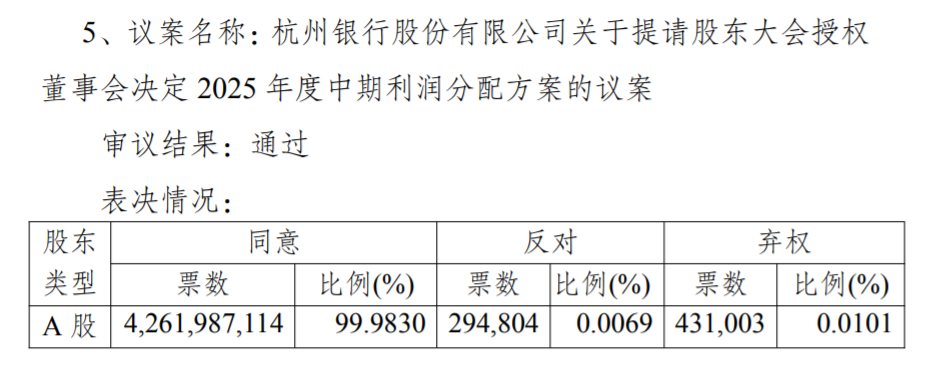

杭州银行也在6月25日的股东大会上,审议通过了《2025年度中期利润分配方案的议案》,根据该议案,股东大会授权董事会根据股东大会决议,在符合利润分配的条件下,制定并在规定期限内实施具体的中期分红方案。

长沙银行在7月4日披露的投资者关系活动记录表中表示,为增强投资者获得感,计划在2025年半年度实施中期分红,分红金额将不超过当期合并报表中归属于母公司普通股股东的净利润。

此外,常熟银行、苏农银行、兴业银行等也放话将进行中期分红,或择机启动中期分红。

A股上市银行加大分红力度背后,一是积极响应新“国九条”政策导向,通过提高分红频次和额度,增强投资者对分红政策的可预期性;二是实打实地回报股东,向市场传递出业绩稳健、盈利向好的信号;三是强化市值管理,提升其在资本市场的吸引力。

相关业内人士表示,中期分红机制的推行具有显著优势:从投资回报角度出发,即便年度分红总额不变,增加分红次数也能提升资金流动性价值,给予投资者更稳定的现金流预期。这一做法不仅有助于培养投资者长期持有红利型银行股的习惯,更能通过改善市场预期,为股价提供持续性支撑。

03

也不乏“铁公鸡”

虽然银行业整体分红总额创历史新高,绝大多数上市银行也用实际行动回馈投资者,但一毛不拔的“铁公子”也不是没有。

比如,郑州银行、哈尔滨银行,均连续四年(2020年-2023年)零分红,前者还是2023年唯一不分红的A股上市银行;渤海银行2020年登陆港股,2022至2024年从未进行任何现金分红。

剖析上述“铁公鸡”抠抠搜搜的原因,说到底,还是业绩不振导致囊中羞涩。

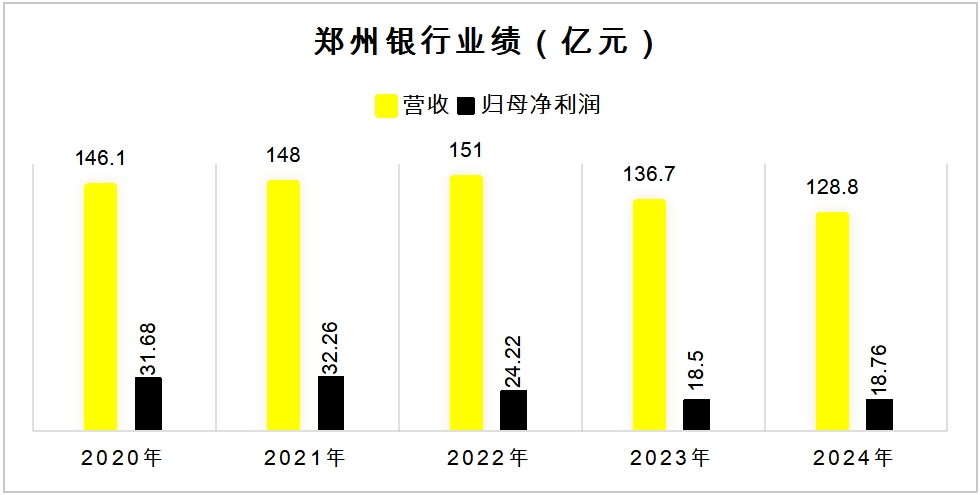

以郑州银行为例,2020年-2023年,该行营收从146.1亿元减少到136.7亿元,归母净利润从31.68亿元腰斩到18.5亿元。

尽管郑州银行在2024年终结倒退状态,实现归母净利润18.76亿元,同比上升1.39%,但对比前几年的高点,尚相差甚远,并且营收128.8亿元,继续下降5.78%。

不过,在“头铁”了四年后,郑州银行终于决定在2024年进行分红:拟每10股派发现金红利0.2元(含税),分红总额为1.82亿元,占年度归净利润的9.69%。

哈尔滨银行堪称难兄难弟。由于资产质量恶化、高层违法违纪、人事变动频繁等问题,2020年-2024年,该行营收从146.1亿元下滑到142.4亿元,归母净利润从7.46亿元增长到9.2亿元。

值得注意的是,2019年时,哈尔滨银行的归母净利一度高达35.58亿元。

资产质量亦不容乐观。截至2024年末,哈尔滨银行不良贷款率2.84%,远高于行业平均水平1.5%,个人不良贷款率更是高达4.97%。

同样行进在“下坡路”上的,还有渤海银行。2020年-2024年,该行营收从324.9亿元下降到254.8亿元,降幅21.58%;归母净利润从84.45亿元萎缩到52.56亿元,降幅37.76%。

粮仓不丰,外加资本金紧张,渤海银行只能委屈股东了。

年报证实,渤海银行2024年的核心一级资本充足率为8.35%,较上年微升0.05个百分点,但距离7.5%的监管红线仅一步之遥。这一水平在上市股份行中垫底,同期招商银行这一数据为14.86%。

资本充足率是银行抵御风险的生命线,为此,渤海银行不得不将有限的利润留存用于资本补充。

总体来讲,A股上市银行2024年分红规模再上层楼,“红包雨”力度彰显行业稳健底色。中期分红渐成趋势,进一步提升了投资者回报的频次和可预期性,但也有个别银行受业绩拖累或资本压力暂未分红。

随着政策引导深入和经营持续改善,银行板块作为高股息优质资产的价值,值得投资者长期关注。

]article_adlist--> 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:曹睿潼

高忆配资提示:文章来自网络,不代表本站观点。